进入今年3季度后,我国纺织服装出口面临的风险挑战进一步增加,全球疫情反复加剧,世界经济恢复仍不确定,国际大宗商品价格高位运行,国内部分地区受到疫情、汛情的多重冲击,海运费飙升、限产限电影响履约,造成订单流失。面对诸多不利因素,纺织服装出口在3季度仍取得了较好的成绩,当季出口降幅收窄、9月出口恢复增长,带动前3季度累计出口实现较快增长,增幅超出业内在年中给出的预测值。推及增长原因,主要有几下几点:

一是外部需求扩张推升消费品出口增长。疫情之下,欧美等发达国家市场对日常消费品的需求转旺。9月,一般消费品,包括家具、箱包、服装、玩具、鞋靴的出口额同比增速从8月的9.6%加快至13.9%。8月美国、欧盟、日本自全球进口一般消费品分别增长22.3%、7.9%和1%。

二是价格上涨带动出口提速。今年国际大宗商品价格持续高企,棉花、化纤等纺织原料国内采购和进口的价格居高不下,且涨幅有扩大之势。从工业生产者购进价格指数看,前3季度,纺织原料类购进价格指数增长3.5%,9月当月增长7.6%,比上月又扩大0.9个百分点。棉花累计进口价格上涨12%,其中9月提升37%,化纤进口价格上涨2.4%,其中9月上涨20%。上半年,原材料价格上涨并没有向下游传导,使企业利润受到严重挤压,3季度以来,从数据上看,出口企业在多重不利因素的影响下,出现被动涨价的现象,下游服装产品的出口价格整体上涨,3季度针梭织服装平均提价幅度达到20%。内销价格也有所提升。9月,纺织业工业生产者出厂价格指数增长7.4%,累计增长2.5%,服装、服饰业工业生产者出厂价格指数当月增长0.4%,其中针织类制造业生产者出厂价格恢复速度超过梭织服装。化纤制造业价格提升迅速,9月出厂价格指数增长23.8%,累计增长13.8%。

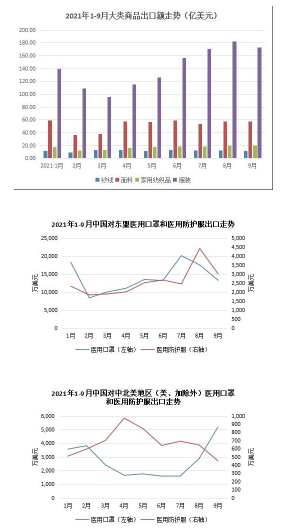

三是防疫物资出口降速有所放缓。医用口罩出口同比跌幅逐步收窄,从5月的90%收窄至70%,医用防护服从90%收窄至83%。两大防疫产品出口对9月出口增速的拖累仅为11.2个百分点,为今年4月来最小。

四是东南亚受疫情反复影响减少产量和出口,部分订单回流国内,填补了该地区制造业下滑的空缺。

展望4季度,出口面临的环境依然严峻复杂。重点市场救市政策逐步退出,与通胀叠加,消费者的消费意愿将受到一定抑制;东南亚国家适应疫情后,订单回流现象会逐步减少,进口商采购方向回归疫情前轨道;限产限电在各地仍将持续一段时间,短期内将造成产能瓶颈,影响年底前接单、生产和出货。预计4季度出口在高基数效应下仍难恢复增长,但全年出口实现增长的大趋势已无悬念。

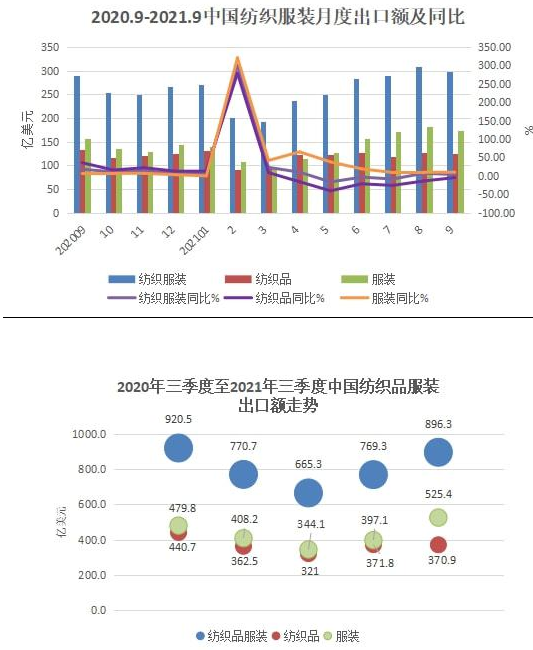

今年1~9月,我国纺织品服装贸易额2541.7亿美元,同比增长7.6%,较2019年同期增长15.4%。其中出口2330.2亿美元,增长6.4%,较2019年同期增长15.5%;进口211.5亿美元,增长23.5%,较2019年同期增长14.2%,累计贸易顺差2118.7亿美元,增长4.9%,较2019年同期增长15.6%。

9月,纺织品服装贸易额323.5亿美元,同比增长4.1%,较2019年同期增长22%,环比下降3.2%。其中出口298.3亿美元,增长3.4%,较2019年同期增长21.9%,环比下降3.4%;进口25.2亿美元,增长13.4%,较2019年同期增长23.8%,环比下降0.8%。当月贸易顺差273.1亿美元,增长2.6%,较2019年同期增长21.7%,环比下降3.6%。

累计出口降幅

受服装拉动收窄

3季度以来,纺织服装月度出口呈现回升态势,8月出口额超300亿美元,9月出口在连续四月下降后恢复增长,3季度累计出口896.3亿美元,下降2.5%,降幅小于2季度(-4.9%)。

受外部市场需求回暖驱动,终端消费品服装对整体出口起到显著拉动作用。3季度服装累计出口525.4亿美元,同比增长9.6%,环比2季度增长32.3%,正向拉动当季纺织服装整体出口增长5.7个百分点。

由于东盟等地疫情反复、加重,纺织中间产品出口受阻,3季度纺织品出口下降15.8%,环比2季度下降0.2%。但9月出口仅下降4.9%,较前期大幅收窄,逐步显现回升势头。

2020年Q3 2020年Q4 2021年Q1 2021年Q2 2021年Q3

欧美和东盟

市场向好趋势不变

3季度以来,美国和欧盟市场回暖形势相对明朗,我国对其出口整体呈现稳定增长趋势。东盟受疫情反复影响导致我对其出口暂时下跌,但不影响长期向好趋势。日本市场仍在波动中曲折向前,缺乏持久回升动力。

对美出口恢复增长。9月对美出口止跌,当月出口增长2.9%。累计对美出口保持较好增势,1~9月累计对美出口428.4亿美元,同比增长2.43%,比2019年同期增长21.2%。其中大类商品针梭织服装增长39.7%,比2019年同期增长5.5%。随着美国消费者信心回升,外界对美国经济回升的预测占据主流,预计4季度对美消费品出口将保持向好趋势。

对欧盟出口降幅收窄,服装增势扩大。9月我国对欧盟出口降幅进一步缩小至2.9%,其中大类商品针梭织服装增幅扩大至19%。1~9月,我国对欧盟纺织服装出口351.8亿美元,同比下降17.4%,比2019年同期增长14.6%。其中针梭织服装出口增长15.7%,比2019年增长5.9%。

日本市场恢复缓慢,对日出口处于波动区间。9月我国对日本出口没有延续8月的好转趋势,再度下滑。当月出口下降10.1%,降幅较上月扩大6个百分点。大类商品针梭织服装仅增长3.4%。1~9月,我国对日本纺织服装出口同比下降8.4%,比2019年同期增长1.3%。其中重点商品针梭织服装同比增长7%,比2019年下降7.7%。

东盟疫情复发导致东南亚制造业受到严重影响,各国政府急于保住经济,逐步开始采取“与病毒共存”的战略,恢复生产和对外供应。我国对东盟出口于8月出现年内首降后,9月再次回升,当月对东盟出口增长14.6%,其中大类商品纱线面料增长18.6%。1~9月我对东盟纺织服装出口同比增长23.1%,在4大市场中增长最快。比2019年同期增长23.5%。其中重点商品纱线面料同比增长29%,比2019年增长7.5%。

8月欧盟和日本

自东盟进口下降

从主要市场8月纺织品服装进口数据看,东南亚地区疫情严重导致订单流失的现象有所显现,主要表现在欧盟和日本市场,当月自东盟进口分别下降3.5%和11.7%,美国自东盟进口仍保持较快增速。

1~8月,欧盟27国自全球进口纺织品服装854.9亿美元,下降5.8%,自中国进口下降32.2%,中国占比32.7%,比2020年同期下降,仍高于2019年同期。其中纺织品占比41.1%,服装占比29.3%,均低于2020年,高于2019年同期。东盟的市场地位进一步提升,欧盟自东盟纺织品服装进口增长24.9%,占比13.1%,均高于前两年。

1~8月,美国自全球进口纺织品服装897.6亿美元,增长14.3%,自中国进口272亿美元,下降12.7%,中国占比30.3%,低于2020年和2019年同期。其中纺织品占比37%,服装占比27.8%,均低于2019年和2020年同期。自东盟纺织品服装进口增长32.3%,占比25.8%,均高于前两年。

1~8月,日本自全球进口233.2亿美元,下降6.2%,从中国进口下降11.6%,中国占比55.3%,低于2020年同期,但高于2019年同期。其中纺织品占比57.4%,低于2020年同期,高于2019年同期;服装占比54.5%,高于2020年同期,低于2019年同期。自东盟纺织品服装进口增长0.1%,占比28.9%,均高于前两年。

东南亚和中北美

防疫物资需求大

9月,纺织服装大类商品出口额保持良好增势,纱线、面料和针梭织服装分别增长18.4%、21.5%和15%,纺织制成品下降25%,降幅明显收窄。3季度以来,大类商品出口价格明显提升,纱线当季出口价格提升32.6%,面料提升16.4%,针梭织服装提升20.1%。

防疫物资对全球出口仍以下降为主,但地区差异明显:9月对全球医用口罩出口额下降71%,但东南亚地区和中北美洲地区由于疫情加剧造成需求反弹,出口止跌回升。9月对东盟出口医用口罩同比增长31%,对中北美洲(美国、加拿大除外)各国出口增长56%,带动1~9月累计对两地出口降幅均有收窄。

1~9月,纺织品累计出口1063.7亿美元,同比下降10.3%,比2019年同期增长19.4%,服装出口1266.5亿美元,同比增长26%,比2019年同期增长12.5%。其中口罩和防护服合计出口126.32亿美元,同比下降79%。除去口罩之后的纺织品同比增长37%,比2019年同期增长13.3%;去掉防护服后的服装同比增长38%,比2019年增长11.4%。口罩和防护服在整体出口中所占的比重为5.4%。大类商品纱线、面料和针梭织服装累计分别增长44.2%、38.1%和24.9%。

注*:口罩和防护服均根据中国海关HS8位码统计。

东部和西部地区

拉动全国出口增长

9月,全国主要省市纺织品服装出口额保持向好态势。排名前5的省市中,仅广东出口仍为负增长,且降幅已缩小至个位数,浙江、江苏、山东和福建全部保持增长。

1~9月,排名前5位的省市中,浙江、江苏、山东和福建分别增长13.9%、8.4%、20.3%和27.4%,广东下降7.9%。新疆、河北、江西出口增长迅速,增幅均超过30%。东部地区和西部地区是拉动全国实现增长的主要区域,累计出口分别增长6.9%和24.5%,分别拉动全国增长5.9和1.1个百分点。中部地区略有回落,下降7.7%。

原料进口价格猛涨

重点商品量价齐升

3季度纺织品服装进口额创下阶段性新高,当季进口74.5亿美元,较2季度环比增长8.7%。但同比增速较前期明显放缓,当季增长19.8%,远低于2季度的42.6%,其中9月增长13.4%,降至年内(除2月外)最低。

前3季度纺织服装累计进口增长23.5%,重点进口商品实现量价齐升。纱线、面料、针梭织服装进口量分别增长21%、0.2%和10.4%,进口均价分别提升18.4%、16.6%和21.7%,进口价格的拉动作用更为突出。

原材料进口价格涨势强劲,9月纺织类原料进口价格整体上涨54%,涨幅较2季度末时扩大了32个百分点,1~9月累计上涨11.3%。

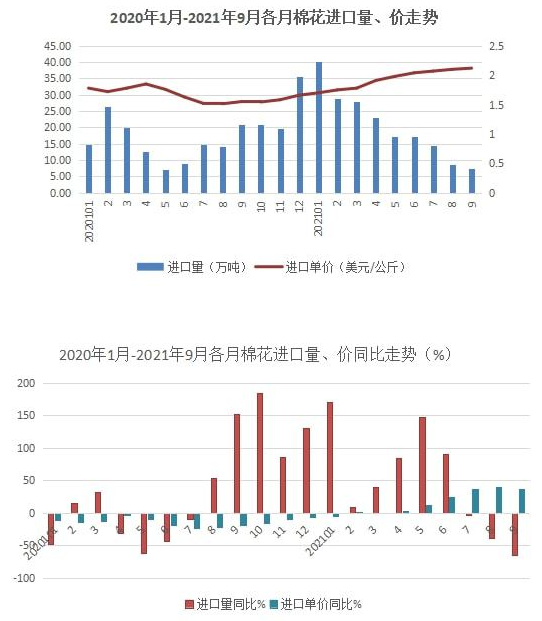

棉花进口量价背离

国际棉价涨速较快

棉花进口自年初即呈现量价背离的走势,进口量自1月达到高峰后迅速回落,至9月跌至7.5万吨,创年底新低,同比下降65%。进口价格持续攀升,9月当月升至2120美元/吨,创年内新高,同比上涨37%。前3季度棉花累计进口185万吨,增长32.3%,进口均价1870美元/吨,增长12%。美国、巴西、印度、澳大利亚和布基纳法索位列进口前5大来源国,其中除自澳大利亚进口下降70%外,自其他4地累计进口仍保持增长,但月度进口已呈明显下降趋势。贝宁、苏丹、科特迪瓦等新兴来源国(地)正在弥补传统进口国(地)的份额。

根据中国棉花协会发布的信息,9月,新棉采收陆续开始,受天气影响,全国棉花采摘进度慢于去年,月内新棉上市数量较少,储备棉成交踊跃。在大宗商品价格上涨的带动下,国内外棉价大幅上涨,外棉价格涨幅高于内棉,内外棉价差缩小;9月30日,国际棉花现货价格cotlook A指数为112.2美分/磅,折关税内价格为17869元/吨,内外棉价差1235元/吨,折滑准税价格为18000元/吨,与国内棉花价差为1105元/吨。同期,中国棉花价格指数(CCIndex3128B)为19104元/吨,较上月末上涨977元,同比上涨6213元;月均价为18237元/吨,环比上涨221元,同比上涨5441元。